[서울경제]

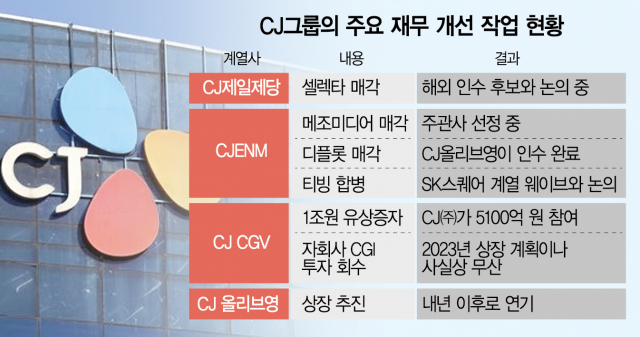

CJ(001040)그룹이 최근 주요 계열사들의 실적 악화에 선제적으로 대응하기 위해 비핵심 자산 매각을 포함한 본격적인 군살 빼기에 돌입했다. 올 들어 적자 전환한 CJ ENM(035760)을 비롯해 수익성이 급격히 쪼그라든 CJ제일제당(097950)의 관련 사업과 CJ CGV(079160)도 재편 대상이다.

17일 투자은행(IB) 업계에 따르면 CJ ENM은 자회사 메조미디어를 포함해 미디어 사업 부문 내 비핵심 자회사들을 매각하기 위해 최근 증권사·회계법인 등을 대상으로 자문사 선정 작업에 나섰다. 메조미디어는 CJ ENM이 지분 51%를 보유한 디지털 마케팅 회사다. 지난해 매출액 806억 원, 영업이익 181억 원을 각각 기록하는 등 안정적 실적을 장점으로 내세워 외부 매각 1순위 회사로 낙점했다.

CJ ENM은 앞서 올 3월 자회사 다다엠앤씨가 보유한 콘텐츠 플랫폼 디플롯을 계열사인 CJ올리브영에 매각했고 온라인동영상서비스(OTT) 플랫폼인 티빙은 SK스퀘어의 자회사 웨이브와 합병을 통한 사업 재편도 논의하고 있다. IB 업계에서는 CJ ENM이 보유한 넷마블 지분(21.78%) 역시 언제든 매물로 나올 수 있다고 진단한다. 상장사인 넷마블은 현재 시세 기준 약 9100억 원 이상의 가치가 있다.

회사가 동시다발적으로 비핵심 자회사 매각에 속도전을 벌이는 것은 그동안 대규모 인수 이후 적자 폭이 크게 늘었기 때문이다. CJ ENM은 1분기 503억 원의 영업손실을 기록하며 적자로 전환했다. 지난해 약 1조 원을 들여 인수한 미국 콘텐츠 제작사 피프스시즌은 1분기에만 512억 원의 순손실을 내며 실적을 깎아 먹었다.

증권가 일각에서는 2분기에도 적자를 낼 것이라는 부정적 관측이 고개를 들고 있다. 최고경영진이 직접 챙겨온 CJ라이브시티의 고양 한류월드 사업을 비롯해 CJ ENM이 향후 거금을 투입해야 할 사업이 산적한 것도 최근의 자회사 매각과 연결돼 있다는 분석이다.

CJ제일제당도 실적 악화 경고등에 비핵심 자회사들을 속속 매각하고 있다. CJ제일제당의 올 1분기 영업이익은 지난해 같은 기간 대비 약 42% 하락한 2528억 원이었다. 가장 먼저 브라질 소재 자회사 셀렉타(Selecta)가 매물이 됐다. 최근 북미 지역의 전략적투자자(SI)와 최종 매각가를 조율하고 있다.

최근 3년간 적자를 기록한 CJ CGV는 시장의 상당한 반대 여론에도 불구하고 올 9월까지 1조 원에 달하는 유상증자를 강행할 수밖에 없는 처지다. 현 시총이 약 4200억 원까지 쪼그라들었다는 점을 고려하면 주요 상장사 중 유례없는 유증 사례로 기록될 것으로 전망된다. 대규모 현금 출자에 부담을 느낀 최대주주 CJ㈜는 CGV에 지분율만큼 현금 대신 CJ올리브네트웍스 지분을 현물출자했다.

CJ CGV 계열사 CGI홀딩스도 매물이 될 수 있다. 2019년 MBK파트너스와 미래에셋증권 PE는 CGV자회사 CGI홀딩스에 3335억 원을 투자했는데 올해 투자 기간이 만료됐다. 이들은 최소 기업가치인 1조 4000억 원 이상을 확보하기 위해 CJ CGV 보유 지분까지 묶어 재매각하는 권한을 갖고 있다.

한편 CJ는 이달 들어 그룹의 전체 인수합병과 사업 전략을 총괄해온 전략기획그룹을 경영대표 직속으로 변경해 의사 결정 속도를 높였다. IB 업계의 한 관계자는 “핵심 계열사인 CJ ENM과 제일제당 자회사들을 잇따라 매각하겠다는 것은 그만큼 그룹 전체의 위기감이 크다는 방증”이라고 말했다.

http://n.news.naver.com/mnews/article/011/0004215179?sid=101

[서울경제]

CJ(001040)그룹이 최근 주요 계열사들의 실적 악화에 선제적으로 대응하기 위해 비핵심 자산 매각을 포함한 본격적인 군살 빼기에 돌입했다. 올 들어 적자 전환한 CJ ENM(035760)을 비롯해 수익성이 급격히 쪼그라든 CJ제일제당(097950)의 관련 사업과 CJ CGV(079160)도 재편 대상이다.

17일 투자은행(IB) 업계에 따르면 CJ ENM은 자회사 메조미디어를 포함해 미디어 사업 부문 내 비핵심 자회사들을 매각하기 위해 최근 증권사·회계법인 등을 대상으로 자문사 선정 작업에 나섰다. 메조미디어는 CJ ENM이 지분 51%를 보유한 디지털 마케팅 회사다. 지난해 매출액 806억 원, 영업이익 181억 원을 각각 기록하는 등 안정적 실적을 장점으로 내세워 외부 매각 1순위 회사로 낙점했다.

CJ ENM은 앞서 올 3월 자회사 다다엠앤씨가 보유한 콘텐츠 플랫폼 디플롯을 계열사인 CJ올리브영에 매각했고 온라인동영상서비스(OTT) 플랫폼인 티빙은 SK스퀘어의 자회사 웨이브와 합병을 통한 사업 재편도 논의하고 있다. IB 업계에서는 CJ ENM이 보유한 넷마블 지분(21.78%) 역시 언제든 매물로 나올 수 있다고 진단한다. 상장사인 넷마블은 현재 시세 기준 약 9100억 원 이상의 가치가 있다.

회사가 동시다발적으로 비핵심 자회사 매각에 속도전을 벌이는 것은 그동안 대규모 인수 이후 적자 폭이 크게 늘었기 때문이다. CJ ENM은 1분기 503억 원의 영업손실을 기록하며 적자로 전환했다. 지난해 약 1조 원을 들여 인수한 미국 콘텐츠 제작사 피프스시즌은 1분기에만 512억 원의 순손실을 내며 실적을 깎아 먹었다.

증권가 일각에서는 2분기에도 적자를 낼 것이라는 부정적 관측이 고개를 들고 있다. 최고경영진이 직접 챙겨온 CJ라이브시티의 고양 한류월드 사업을 비롯해 CJ ENM이 향후 거금을 투입해야 할 사업이 산적한 것도 최근의 자회사 매각과 연결돼 있다는 분석이다.

CJ제일제당도 실적 악화 경고등에 비핵심 자회사들을 속속 매각하고 있다. CJ제일제당의 올 1분기 영업이익은 지난해 같은 기간 대비 약 42% 하락한 2528억 원이었다. 가장 먼저 브라질 소재 자회사 셀렉타(Selecta)가 매물이 됐다. 최근 북미 지역의 전략적투자자(SI)와 최종 매각가를 조율하고 있다.

최근 3년간 적자를 기록한 CJ CGV는 시장의 상당한 반대 여론에도 불구하고 올 9월까지 1조 원에 달하는 유상증자를 강행할 수밖에 없는 처지다. 현 시총이 약 4200억 원까지 쪼그라들었다는 점을 고려하면 주요 상장사 중 유례없는 유증 사례로 기록될 것으로 전망된다. 대규모 현금 출자에 부담을 느낀 최대주주 CJ㈜는 CGV에 지분율만큼 현금 대신 CJ올리브네트웍스 지분을 현물출자했다.

CJ CGV 계열사 CGI홀딩스도 매물이 될 수 있다. 2019년 MBK파트너스와 미래에셋증권 PE는 CGV자회사 CGI홀딩스에 3335억 원을 투자했는데 올해 투자 기간이 만료됐다. 이들은 최소 기업가치인 1조 4000억 원 이상을 확보하기 위해 CJ CGV 보유 지분까지 묶어 재매각하는 권한을 갖고 있다.

한편 CJ는 이달 들어 그룹의 전체 인수합병과 사업 전략을 총괄해온 전략기획그룹을 경영대표 직속으로 변경해 의사 결정 속도를 높였다. IB 업계의 한 관계자는 “핵심 계열사인 CJ ENM과 제일제당 자회사들을 잇따라 매각하겠다는 것은 그만큼 그룹 전체의 위기감이 크다는 방증”이라고 말했다.

http://n.news.naver.com/mnews/article/011/0004215179?sid=101